世茂能源:是否为整个热电联产行业上市公司提供一种新思路?

11月14日晚间,世茂能源(605028.SH)发布终止发行股份购买资产暨复牌的公告,因交易各方对交易方案进行多轮协商和谈判后,对本次交易的最终交易条件未能达成一致。

然而,放眼整个热电联产行业上市公司,寻找新的业绩增长点势在必行。世茂能源的跨界,只要初衷是培育新的增长曲线,做大做强上市公司,依然值得被肯定。

跨界收购也是一次大胆尝试

世茂能源于2021年7月上市,是一家以生活垃圾和燃煤为主要原材料的热电联产企业,主要产品是蒸汽和电力,为客户提供工业用蒸汽并发电上网。

公司自投产以来,荣获“垃圾焚烧厂无害化等级评定A级”“宁波节能先进单位”“环保良好企业”等称号,并通过了“清洁生产”“资源综合利用认定”等审核。

11月11日晚,世茂能源公告,公司拟筹划以发行股份及支付现金的方式购买詹鼎科技不低于58.07%的股权资产,此次收购原则上以詹鼎科技估值不超过12亿元为限。

据官网信息显示,詹鼎科技成立于2022年4月7日,是一家专业从事含氟电子化学品研发、制造和销售的科技型企业,致力于成为半导体市场电子级材料的一级供应商,目前已完成了两轮融资,投资方包含厚雪资本、中金资本、锦沙资本、趋势投资。

从这一轮世茂能源跨界并购詹鼎科技案例看,显示出世茂能源切入新赛道、借助多元化并购提振业绩的愿望,当然也是公司走出“舒适圈”进行的一次大胆尝试。

近日,监管部门相继出台了,并购、市值管理方面新规,也为上市公司未来高质量发展提供了新的指引方向。

从市值管理角度看,合理的跨界并购丰富了管理手段“工具箱”,对于活跃资本市场、提高投资回报水平有积极意义。

同时,资产重组也是上市公司寻求改善经营管理和股东治理结构的一种重要手段。

行业转型迫在眉睫

洞悉世茂能源跨界并购背后的深层逻辑,折射出的是整个热电联产行业的发展困局。所谓热电联产,利用锅炉产生的蒸汽对外供热,同时在供热过程中利用汽轮发电机产生电能。

热电联产拥有高能源利用效率、节约能源成本、减少碳排放等优势。几乎在所有的发达国家中,热电联产都是能源行业中推进节能环保的一支最重要的生力军。

近年来,面临现货市场交易、实现“双碳”目标任务和高煤价承受期三大严峻考验,许多企业由于持续亏损,已经濒临倒闭。而活下来的热电联产公司均在积极拓展新业务,如光伏方向、新材料方向等,寻找新的利润增长点。

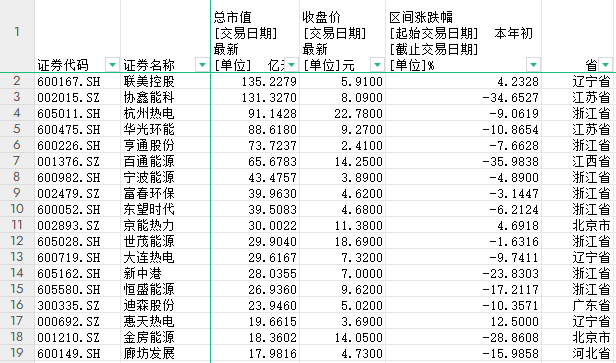

同花顺数据显示,目前,根据申万行业三级分类,A股热力服务领域一共有19家上市公司,总市值多数位于50亿元以下,最新收盘价普遍低于10元/股,今年以来近90%公司股价呈现下跌趋势。

来源iFinD

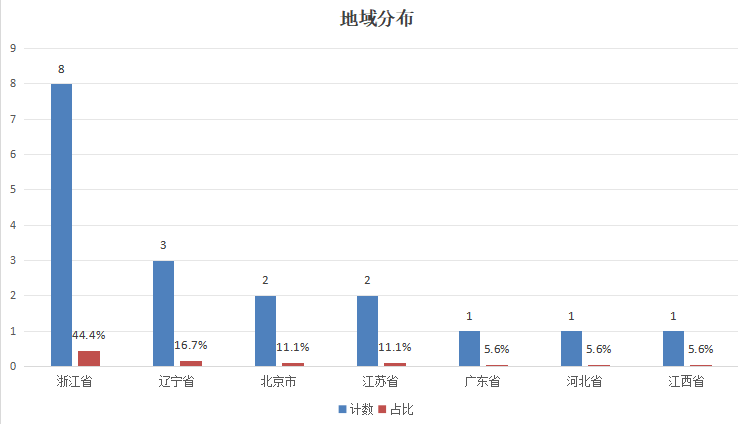

按省份划分,19家上市公司中有8家在浙江,占比超过40%,具体包括世茂能源、东望时代、新中港、恒盛能源、富春环保、亨通股份、宁波能源、杭州热电。

值得关注的是,世茂能源的营收规模虽然不大,但盈利能力较强且保持稳定,销售毛利率常年保持在60%以上,遥遥领先同行。

在行业专家看来,很多企业所在的行业到达成熟阶段后,行业向上发展空间受限。企业在有限的存量市场下拼杀,不是共同成长,而是此消彼长。在此情况下,单靠运营已经无力推动主营业务增长,开展多元并购不失为一条好出路。

世茂能源此次跨界并购从方向上来讲,并购的标的公司产业方向为半导体材料,是国家重点支持产业,方向是对的;且公司的现金流相对来说比较充裕,这两点应该是世茂能源启动本次并购的动因。从战略角度看,公司后续的并购,依然值得期待。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;

2.本站的原创文章,欢迎转载,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;

3.作者投稿可能会经我们编辑修改或补充。

-

评论

-

相关推荐

-

浙股观察

原创

原创斯菱股份:精准切入千亿新兴赛道,争当人形机器人市场“新宠”

近日,斯菱股份在接受调研时表示,自第三季度开始公司订单需求增长,目前在手订单充足,产能利用率明显提升。22小时前览富财经网 -

浙股观察

原创

原创杉杉股份换新董事长,好戏会在后头吗?

今年下半年以来,因为多重因素的叠加,杉杉控股和杉杉集团遇到了较大的挑战,需要汇集更广的思路,调动更多的资源,网聚更强的力量,来解决问题,化解困难。1天前览富财经网 -

浙股观察

原创

原创接受近300家机构调研,三花智控为何如此受关注?

近日,三花智控接受了包括证券公司、基金公司、保险公司、海外机构等近300家机构调研,公司的经营情况和未来发展备受关注。1天前览富财经网 -

浙股观察

原创

原创前三季度扭亏为盈,先进封装放量可期,甬矽电子有望持续受益

集成电路行业景气回升,下游需求持续复苏,带动相关公司业绩回暖。集成电路封装领域的龙头甬矽电子,2024年前三季度归母净利润实现扭亏为盈。2天前览富财经网 -

浙股观察

原创

原创东南网架:子公司中标光伏发电项目

览富财经网讯:11月18日,东南网架相关公司浙江东南碳中和科技有限公司发布一则中标信息。2天前览富财经网 -

浙股观察

原创

原创平治信息:新增“东数西算(算力)”概念

11月18日消息,据同花顺数据显示,平治信息(300571)新增“东数西算(算力)”概念。2天前览富财经网 -

浙股观察

原创

原创美登科技:依靠收购丰满“羽翼”,巩固电商SaaS行业领先地位

对美登而言,为进一步丰富公司在电商交易链路上的产品布局,满足电商商家对客服解决方案的需求,决定收购西阿爱木。2天前览富财经网 -

浙股观察

原创

原创世茂能源:是否为整个热电联产行业上市公司提供一种新思路?

放眼整个热电联产行业上市公司,寻找新的业绩增长点势在必行。世茂能源的跨界,只要初衷是培育新的增长曲线,做大做强上市公司,依然值得被肯定。3天前览富财经网 -

浙股观察

原创

原创圣达生物:前三季度扭亏为盈,布局前沿领域未来潜力巨大

2024年前三季度,圣达生物的业绩大幅改善,公司持续推进研发创新、生产技术创新,积极拓展延伸产业链,努力寻求新的增长点。5天前览富财经网 -

浙股观察

原创

原创泰林生物:携多款高性能滤膜产品亮相Filtech展会

2024年11月14日,德国过滤与分离工业展览会(Filtech)2024在科隆圆满落幕。泰林生物携各类高性能滤膜产品及配套产品首次亮相,完成了Filtech舞台的首秀。5天前览富财经网

-

1四川:到2027年初步构建布局合理、算网融合、算电协同、算用相长的全省算力一体化协同发展格局

-

2商务部:推动国家第三代半导体技术创新中心(苏州)等先进技术平台高质量发展

-

3商务部:鼓励境内外银行、证券、保险等金融机构按照审慎监管原则在苏州工业园区布局

-

4工信部:加大创新攻关力度 加快大模型技术迭代和产品升级

-

5华为折叠屏最新专利公布 首发将搭载于华为Mate X6

-

6沪市第二批中证A500ETF结募 合计募集规模百亿元

-

7国家信息中心徐长明:“双新”政策能否延续将对明年车市产生重大影响

-

8北京市经信局:到2027年 新型储能产业营收力争超过1000亿元

-

9券商跨境理财通展业在即 已进入系统生产环境测试阶段

-

10贵州推动房地产“白名单”项目“应贷尽贷” 151个项目获贷款220余亿元

-

11马斯克旗下脑机接口公司Neuralink获批在加拿大启动临床试验

-

12星巴克回应“考虑出售中国业务股份”传闻:致力于在华发展 正努力寻找最佳增长道路

-

13华为刘大伟:华为全面采用“光储充”智能化管理 超快充桩占全国总量半数

-

14贵州证监局:强化国有控股上市公司引领作用 大力支持资产注入、提升投资价值

-

1510月国家能源局核发绿证12.32亿个

-

1四川:到2027年初步构建布局合理、算网融合、算电协同、算用相长的全省算力一体化协同发展格局

-

2商务部:推动国家第三代半导体技术创新中心(苏州)等先进技术平台高质量发展

-

3商务部:鼓励境内外银行、证券、保险等金融机构按照审慎监管原则在苏州工业园区布局

-

4工信部:加大创新攻关力度 加快大模型技术迭代和产品升级

-

5华为折叠屏最新专利公布 首发将搭载于华为Mate X6

-

6沪市第二批中证A500ETF结募 合计募集规模百亿元

-

7国家信息中心徐长明:“双新”政策能否延续将对明年车市产生重大影响

-

8北京市经信局:到2027年 新型储能产业营收力争超过1000亿元

-

9券商跨境理财通展业在即 已进入系统生产环境测试阶段

-

10贵州推动房地产“白名单”项目“应贷尽贷” 151个项目获贷款220余亿元

-

11马斯克旗下脑机接口公司Neuralink获批在加拿大启动临床试验

-

12星巴克回应“考虑出售中国业务股份”传闻:致力于在华发展 正努力寻找最佳增长道路

-

13华为刘大伟:华为全面采用“光储充”智能化管理 超快充桩占全国总量半数

-

14贵州证监局:强化国有控股上市公司引领作用 大力支持资产注入、提升投资价值

-

1510月国家能源局核发绿证12.32亿个

- 投稿

- 反馈

-

-

- 回顶部

京公网安备 11010602105097号

京公网安备 11010602105097号